複数の借入を一本化できるおまとめローンに対応したカードローン

[PR]当サイトには広告が含まれます

「おまとめローン」は、場合によっては月々の返済額の負担を減らしたり、バラバラになっている返済日を一つにまとめることが可能なので、人気のある方法です!

複数の消費者金融からの借り入れがある方は検討されてみてはいかがでしょうか?

ここでは、おまとめローンに対応している人気のカードローンをご紹介しています。

おまとめローン・借り換えローンとは

おまとめローン(借り換えローン)とは、複数社からの借入を一社にまとめて、月々の返済の負担を軽くする方法です。

一つにまとめると、毎月の返済日も一日(一社分)で済むので、「毎週毎週、返済に追われてつらい、大変…」ということが無くなります。これだけでも、かなり精神的にも楽になるほか、お金のやりくりも負担が軽くなります。

また、一本化することで、金利が今までより安くなり、利息の負担が少なくなる場合もあります。それだけでもお得と言えるでしょう。同様に、多重債務ではなく1社からしか借りていない場合でも、金利の安いカードローンに借り換えることで、金利の節約が期待できます。

こうした「おまとめローン」「借り換えローン」のプランを提供しているカードローンや、おまとめ利用に向いているカードローンをまとめていきます。

おまとめローンの仕組みとメリット

ここからは、おまとめローンの仕組みを詳しく説明していきます。

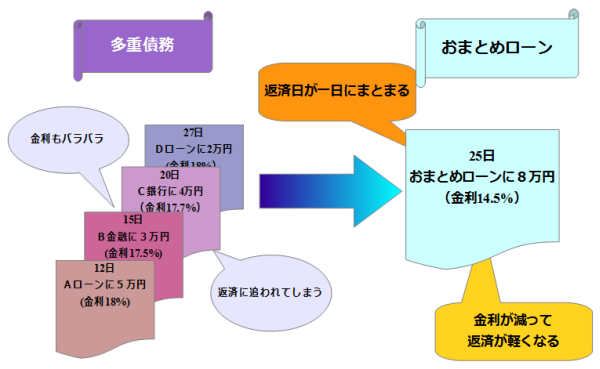

以下の図は、多重債務の場合を例に、おまとめローンの仕組みとメリットを示した概要となります。

図の左側が「多重債務」の状態、そして右側が「おまとめローン」で一本化した後の状態です。

図の左側:多重債務の状態では、借入先ごとに月々の返済日が違うので、一か月に何社分もの返済があります。そのため、今週はA社、来週はB社…と、毎週のように返済に追われてしまいかねません。

また、借入先ごとに金利もバラバラになってしまい、返済管理が難しい状態でもあります。この状態だと、元金がいくらで、利息をどれだけ払ったのか、あといくら返せば借金が終わるのかなど、把握が難しくなってしまいます。こうした結果、毎月の返済のことだけに精一杯になってしまい、延々とお金を払い続ける…といった状況にもなりかねません。これが、多重債務の恐ろしさの一つです。

一方、図の右側:「おまとめローン」で一本化した後の状態では、とてもシンプルにスッキリとまとまっています。借入先が1社にまとまるので、毎月の返済日も1社分1日だけとなり、金利も一本化されて、わかりやすくなります。この結果、残債の状態を把握しやすくなり、計画的で無理のない返済がしやすくなります。

また、もしも一本化したあとの金利が、一本化する前の金利よりも低い場合、これも一つのメリットとなりそうですね。

おまとめローンで金利が低くなる?

複数社から借りている方は、それぞれのローンの金利はどれくらいでしょうか?

おまとめローンで一本化した場合、金利が低くなる場合がありますが、これは“利息制限法”という法律が関係してきます。

利息制限法では、元本に応じてそれぞれ上限の金利が定められています。

利息制限法における金利の上限 元本の額 利率(年利)の上限 10万円未満 20% 10万円以上~100万円未満 18% 100万円以上 15% (利息制限法:http://law.e-gov.go.jp/htmldata/S29/S29HO100.html より)

つまり、利息制限法に照らし合わせると、以下のような場合必ず金利が低くなるのです。

≪一本化前≫

A社:30万円(金利18%)

B社:25万円(金利17%)

C社:25万円(金利17.5%)

D社:25万円(金利18%)

合計:105万円

↓↓↓↓↓

≪一本化後≫

合計:105万円(金利15%)

また『おまとめOK』としている多くのカードローンは、利用者に喜んでもらえるよう、上限金利を利息制限法より低めに設定しているところが多いです。

まとめたい(一本化したい)借金の合計が100万円以上ある方や、年利15%超でローンを組んでいる方は、是非とも『おまとめ』『借り換え』を検討されてみてはいかがでしょうか?

おまとめローンのメリットとデメリット

おまとめローンで「月々の返済の負担が軽くなる」とご説明しました。これは確かに、おまとめローンの大きなメリットと言えます。ですが一方で、債務の返済全体で考えると、“最終的な利息の支払い額が増えてしまう場合もある”というデメリットもあります。

おまとめローンで一本化することで、月々の返済額が安くなったとします。

ですが、おまとめローンはその仕組み上、“借入の元金は変わりません”。なので、返済期間が延びてしまい、利息の総支払額が増えてしまう場合もあります。

『月々の返済の負担が減る』というメリットをとるか、それとも『返済期間が長くなり、最終的な利息の支払い額が増えてしまう』というデメリットを重視するかは、人それぞれの考え方によると思います。そのため、おまとめローンが一概に良いとも、一概に悪いとも断定はできません。

私としては、一本化することは『最終的に得か損か』といったことも大切だと思いますが、何より『月々の返済負担を軽くでき生活の立て直しや安定化を図れる』『きちんと無理なく、毎月返済できるようになる』ことを期待できる点が、たいへん重要だと思います。そうした意味で、おまとめローンを利用するメリットは大きいと思います。

おまとめローンの審査と総量規制

おまとめローンは、借金返済に役立てるローンではありますが、同時に借入でもあるため、契約・初回利用には“審査”に通る必要があります。通常のカードローンと同じように審査が行われますが、「おまとめ目的での利用」や「おまとめ専用プラン」の場合、そのことを加味した審査基準になると考えて差し支えないでしょう。

また、審査というと、『総量規制』が気になる方もいると思います。

「もう消費者金融から年収の1/3以上の借入をしていて、総量規制でこれ以上ローンが組めません。おまとめローンは利用できますか?」

といったお悩みが、質問サイトや口コミでも見受けられます。

さてこの答えですが、結論から言えば、「おまとめローンは、総量規制の対象外」となるため、心配しなくても大丈夫です。

パターンは、主に二つあります。

一つは、もともと総量規制対象外である、銀行カードローンを利用することです。銀行は“総量規制”の対象にならないためです。

もう一つは、消費者金融の“おまとめ専用プラン”です。消費者金融は貸金業法により、総量規制の対象となります。ですが同じく法律のルールにより、「顧客に一方的に有利になる借換え」においては、『貸金業法第十三条の二』により、消費者金融の“おまとめ専用プラン”は総量規制の例外として融資の対象になっています。(※2017年4月時点での法令に基づきます)

つまり、「おまとめローン」であれば、銀行カードローンでも、また消費者金融のカードローンでも、どちらでも総量規制の対象外となるわけです。

一つだけ注意が必要なのが、「おまとめ専用プランではない、消費者金融の通常カードローンのキャッシングプラン」を、おまとめ目的で利用したい場合です。これはあまりメリットが大きくないのに加えて、総量規制の対象となってしまうため、借入額が大きいと利用できない可能性が高くなります。

ですが、「おまとめローン」や「おまとめ専用プラン」、またそうでなくても、総量規制対象外の銀行カードローンであれば、おまとめ・借り換え・一本化に関して、総量規制を心配する必要は、原則としてありません。

おまとめローン(借り換えローン)は家族・妻や夫の名義でもできる?

「旦那が隠れて借金をしていた。自分名義でおまとめしたい」…といったように、家庭の事情などで、自分以外の名義の借金を、自分名義でおまとめ・一本化したい場合もあるかと思います。

こうした方法が可能かどうかは、ケース・バイ・ケースかもしれません。たとえば、夫の借金を妻の名義で一本化する場合、妻が“通常のカードローン”でお金を借りて、夫の借入を全て完済させれば、実質的なキャッシュフロー(お金の流れ)としては、妻名義で借りたカードローンに、夫の借入がすべて一本化される事になります。

ですがカードローンは、基本的に本人名義で利用することが原則です。法律面でも、2016年の犯罪収益移転防止法改正により、本人確認の手続きが厳格化されています。

“本人以外の名義でお金を借りる”ことは、ある意味では“社会のルール違反”と言えるかもしれません。

また、夫婦であっても、保証人や連帯保証人になっていなければ、配偶者の借入に対して、一切の法的責任がありません(本人死亡による債務負債の相続は除きます)。法律上は、借金に関しては、“夫婦も他人”と言えるわけです。

こうした社会の仕組みを考えると、「夫や妻の借金を、自分名義で一本化する」という事は、なるべく避けたほうが良いでしょう。夫婦でしっかりと話し合いを行い、納得の上で、自分自身で「おまとめ・一本化」を利用するよう、説得していくのがベストだと思います。

ショッピングローンはおまとめできる?対象となる借入

つづいて、おまとめローンで「おまとめ」できるローンについて解説していきます。

おまとめの対象となるローンに制限が出てくるのは、「おまとめ専用プラン」を利用する時が主になるでしょう。特に“消費者金融系のおまとめローン”では、根拠法の違いにより、まとめられるローンに違いが出てくるため、注意が必要です。

『貸金業法施行規則 第10条の23 第1項第1号』に基づく「おまとめ」プランの場合、債権者の業態等に関する制限が特にありません。そのため、貸金業者からの借入債務、クレジットカードのキャッシング枠やショッピングのリボ払い、ショッピングローン、銀行カードローンなど、おまとめ(借り換え)の対象となる範囲が広くなると考えられます。

一方、『貸金業法施行規則 第10条の23 第1項第1号の2』に基づく「おまとめ」プランの場合、『貸金業者』または『みなし貸金業者』(廃業しているが、まだ過去の債権回収を行っている消費者金融などの貸金業者)からの借入のみに限定されるようです。

少し複雑な法律のルールとなりますが、「まとめたいローンが、銀行から借りたものか、消費者金融から借りたものか」、そして「消費者金融のおまとめローンを利用する場合、根拠法は貸金業法施行規則 第10条の23 第1項第1号の1か、それとも2か」といった点で見分けるのが、もっとも確実です。

とはいえ、「おまとめローン」の業者側も、そうした説明はしっかりと行っています。公式サイトなどを閲覧して、おまとめできる対象が何であるのか、説明をよく読んで確認してから、利用するように心がけましょう。

そうは言っても、一般の方が貸金業法や総量規制を理解するのは大変難しいですよね。

難しいと感じる方は、はじめから『貸金業法や総量規制とは関係のない銀行カードローン』で、おまとめ・一本化する方が簡単だと思います。

おまとめローンと債務整理はどちらが良い?

最後に、「おまとめローン(借り換えローン)」と「債務整理」の違いについて、簡単に説明していきます。どちらも“借金の返済を楽にする”方法と言われますが、その性質はまったく異なります。

ここまで説明した通り、「おまとめローン」は、借金返済が目的ではありますが、本質的にはローン(債務)です。一方、「債務整理」とは、“借金減額”の方法で、弁護士や司法書士に依頼して行うのが一般的です。

債務整理では返済額を大幅に減額することも可能ですが、手続き費用が何万円も掛かります。また、結果どのくらい減額できるかは、過払い金の有無や、交渉にあたる弁護士・司法書士の実力、どの手続きを選ぶか(任意整理、個人民事再生、特定調停、自己破産)、そして場合によっては裁判所の判断など、さまざまな要因が関係してきます。そのため、“弁護士費用を何万円も掛けて債務整理をしたけれど、結局あまり借金が減らなかった”というリスクもあります。

また、仮にうまく借金が減額できたとしても、ブラックリストに載ってしまう(個人信用情報機関に事故情報が登録される)など、一定のペナルティも発生します。

債務整理をすると、「日本信用情報機構(JICC)」「全国銀行個人信用情報センター(KSC)」「CIC」といった個人信用情報機関に「事故情報」として記録されます。

これを俗に『ブラックリスト』と呼びます。

ブラックリストに載ると以下のような制限を受ける可能性があります。

クレジットカードが使えなくなる

5年~10年間は新たなローンが組めなくなる

携帯電話の新規契約や機種変更で分割払いができなく一括払いを求められる

住宅ローンを組めない

車購入時のローンを組めない

家賃保証会社と契約できない

家賃収納代行サービスが利用できない

もちろん、上記に記載したような相応のペナルティを受け入れれば、自己破産で借金をゼロにできる場合もあります。

自己破産は何千万円という規模の借金を抱えてしまい、返済の見通しが立たない人に向いている救済策だと思います。

ブラックリストに載ると今後生活していく上で相応のデメリットがありますので、

個人の力で解決できるレベルの債務であれば、まずは、「おまとめローン」を活用して月々の返済額を減らし、無理なく借金完済を目指すことを検討しても良いと思います。